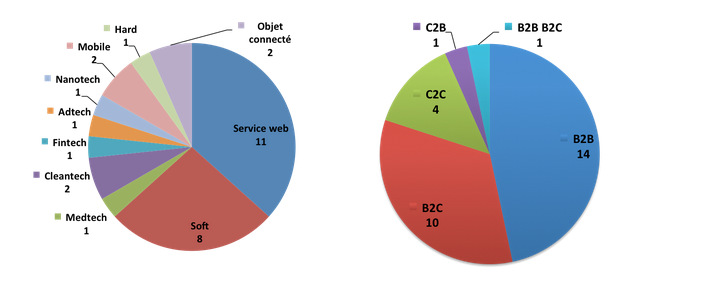

Nous reprenons les bonnes habitudes en 2015. Voici l’analyse subjective des levées de fonds technos et web annoncées en janvier 2015. On ne prend en compte que les levées supérieures à 100k€ communiquées dans les média. Je n’intègre pas les biotech, les levées cap-dev et les levées très loin de la techno. Nous nous intéressons quasi exclusivement aux startups françaises. Les levées sont triées par stade d’avancement de la start-up selon la typologie suivante :

Amorçage : produit en phase de développement, jusqu’au début de sa commercialisation – Lettre A dans le tableau

Capital risque : début de commercialisation jusqu’à 1 M€ de CA environ – Lettre R dans le tableau

Capital risque-développement : CA compris entre 1 et 3 M€ – Lettres R-D dans le tableau

Le Tableau

Nous avons ce mois, 30 deals pour un montant total de près de 41 M€. Le ticket moyen est assez élevé : 1,36 M€ (1,2 M€ correspond à la moyenne observée dans ces études sur les 7 derniers mois 2014).

Les sources sont là : Chauffeur privé, Jobteaser, Pom Monitoring, Ideol, Dataiku, Afrimarket, ISKN, Zenpark, Kiwup, Qivivo, Easy Live, Editag, Dhimyotis, larecolte.fr, Net-Acheteur, One check, effinov nutrition, Tiller, Shapr, Credit.fr, Mondebarras, NewWind R&D, Amplement, Precogs, Nanolike, Réassurez-moi , ekestrian, jestocke.com, Running Heroes, Tokywoky.

Le venture occasionnel, sharing again, crowd et réseaux sociaux

C’est difficile de lever des fonds pour toutes les difficultés déjà évoquées largement ici, mais il se rajoute une difficulté supplémentaire qui est assez en évidence ce mois. Il y a de nombreux investisseurs « occasionnels » dans le venture en amorçage ou risque qui vont réaliser une opération de temps en temps sur des critères pas forcément lisibles. Par exemple on note ici les investissements de City Star Capital dans Amplement qui à priori n’est pas un fonds Venture. Idem pour BIM dans Afrimarket ou encore Serena Capital dans Dataiku, Serena n’investissant que très rarement dans le early stage. Il est très consommateur de temps d’envisager ces investisseurs occasionnels pour une levée car nombreux, difficiles à identifier et chaque approche a très peu de chance d’aboutir. Pour les BA occasionnels l’approche est évidemment encore plus délicate alors que la capacité d’investissement qu’ils représentent est non négligeable. Mais bon, chez Frenchfunding, on a notre petite idée pour adresser ce marché « caché », on y travaille et vous tient au courant.

La sharing economy revient bien avec jestocke.com, Mondebarras, Zenpark et Chauffeur privé après une pause en décembre. On note que Chauffeur privé ressemble plus à une opération de cap dev mais j’ai fait exception à la règle dans la mesure ou il s’agit d’une start up encore jeune.

Le crowdfunding est à l’honneur en janvier avec 5 opérations Running Heroes, ekestrian, NewWind R&D, Shapr et One check. Pour 4 opérations sur 5, le crowd intervient en complément d’une levée avec des BA. Seul One check a fait l’objet d’un deal 100% crowdfunding. L’univers du crowdfunding equity est maintenant bien pourvu avec des acteurs installés : smartangels, anaxago, wiseed, sowefund et welikestartup. 2015 sera l’année du crowdfunding prêt pour les PME avec de plus en plus d’acteurs sérieux, unilend, les acteurs du crowdfunding equity qui se lancent comme smartangels, kisskissbankbank, et ce mois Credit.fr qui arrive avec force et sa levée de 3M€. La multiplication des plateformes laisse augurer une concentration du secteur à venir, le marché des prêteurs et des entreprises éligibles n’étant pas extensible dans l’hexagone.

Je saluais le mois dernier les startups qui avaient l’ambition de s’attaquer aux monstres déjà en place de l’ancienne économie. Et bien nous avons en janvier deux deals assez ambitieux dans les réseaux sociaux pro qui viennent se confronter à linkedin et viadeo : Amplement avec une dimension recrutement plus apparente et Shapr qui se différencie fortement avec un parti pris intéressant « mobile only » et une proposition fondée sur un réseau personnel plus limité et de confiance forte, l’équipe ayant par ailleurs fait ses preuves avec Attractive World.

Les charts

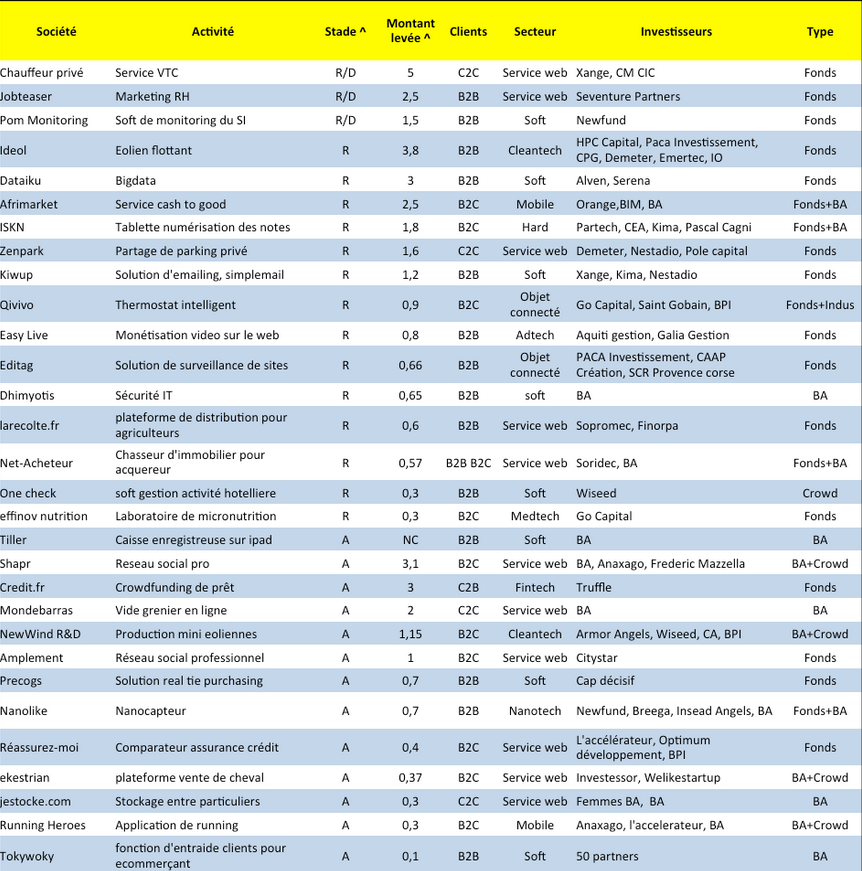

Le nombre d’opérations impliquant les fonds est deux fois supérieur à celui impliquant les BA. Mois atypique car nous étions en moyenne à 50/50 sur les 7 derniers mois de l’année 2014. Les fonds reprennent leur place en 2015 ? Les tickets moyens sont dans la moyenne 2014 (établie sur les 7 derniers mois 2014) : BA 0,62 en janvier 2015 vs 0,68 en moyenne 2014, Fonds : 1,73 vs 1,57 et Fonds+BA 1,57 vs 1,4. Le crowdfunding revient fort avec 5 deals.

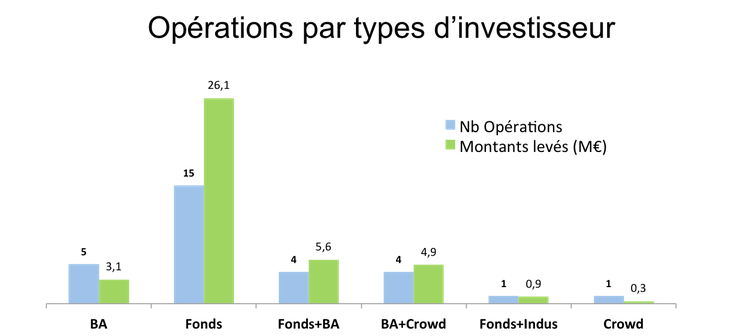

Maturité et typologie des investisseurs

La répartition Amorçage, Risque, Risque-Dev est de 43%, 47%, 10%, qui est dans la moyenne des 7 derniers mois 2014 : 39%, 48%, 13%. Donc mois normal RAS. On note que les BA sont présents à 67% dans les deals d’amorçage dans la moyenne de 2014 (69%) alors que les fonds sont en léger recul par rapport au 7 derniers mois 2014 : 38% ce mois contre 53% en 2014.

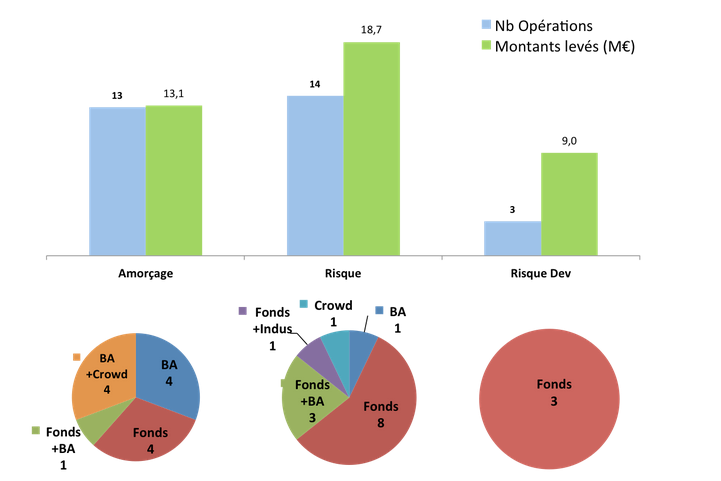

Opérations par secteur et par modèle client

Le B2B baisse un peu à 50% des deals en raison notamment de la vague collaborative de ce mois. Le soft et les services web maintiennent leur position avec près de 60% des levées. Le E-commerce est totalement absent ce mois alors qu’il était bien présent tout au long de 2014.

Podium des investisseurs actifs

Nous retrouvons beaucoup de fonds exaequo à 2 investissements, l’ouest est à l’honneur avec Nestadio et Go Capital dont l’activité tout au long de 2014 se confirme en 2015. Nous avons 2 plateformes de crowd à 2 deals : anaxago et wiseed.

Source : http://frenchfunding.fr/