Alors je vous avoue que j’attends avec impatience depuis de nombreuses années que le business de la SSII en régie à la française viennent se faire bousculer par le web (même si freelance.com depuis 2000 à fait un tout petit peu bouger les choses). Ce marché pèse plusieurs milliard d’euros et a fait la fortune de nombreux entrepreneurs, mais les fondamentaux de ce secteur sont très spécifiques à la structure du marché de l’emploi français qui désormais est en pleine mutation. Les entreprises ont peur de recruter en CDI car elles veulent de la flexibilité, les ingénieurs veulent un CDI, donc une SSII se positionne au milieu et gère le staffing, prend 40% de marge et limite au maximum les inter-contrats. Désormais le recrutement devient plus flexible, le statut de freelance ne fait plus peur et il est temps de disrupter le modèle avec une market place full web. Bravo a Hopwork qui semble donc profiter de ce mega trend en ayant choisi avec pertinence le mode régie plutôt que le mode projet (progonline, codeur), beaucoup plus compliqué finalement pour capter une masse critique de donneurs d’ordre de qualité, clé de la montée en puissance de la market place.

Le C2C continue de booster à coup de market place plus ou moins « niche », comme Samboat, Boaterfly et Clevermate. Il est clair que ce modèle va se répliquer sur tous les verticaux, mais la on en est à 3 marketplace sur les bateaux de location, la niche risque de devenir assez étroite…

Dans notre liste des levées du mois, j’ai noté au moins 3 noms de société en forme de jeux de mot, est ce une bonne idée dans le B2C ? il faudrait faire une petite étude de corrélation entre les sociétés avec un nom à jeux de mots et leur taux de succès. Mais sans aller jusque la on peut tout de même s’amuser à se prononcer subjectivement sur la qualité du jeu de mot. On est d’accord Back Market, pas mal, mais que penser de Boaterfly et surtout de Samboat, sur lequel je n’ai percuté qu’au bout de 5 minutes ? Bien tiré par les cheveux quand même.

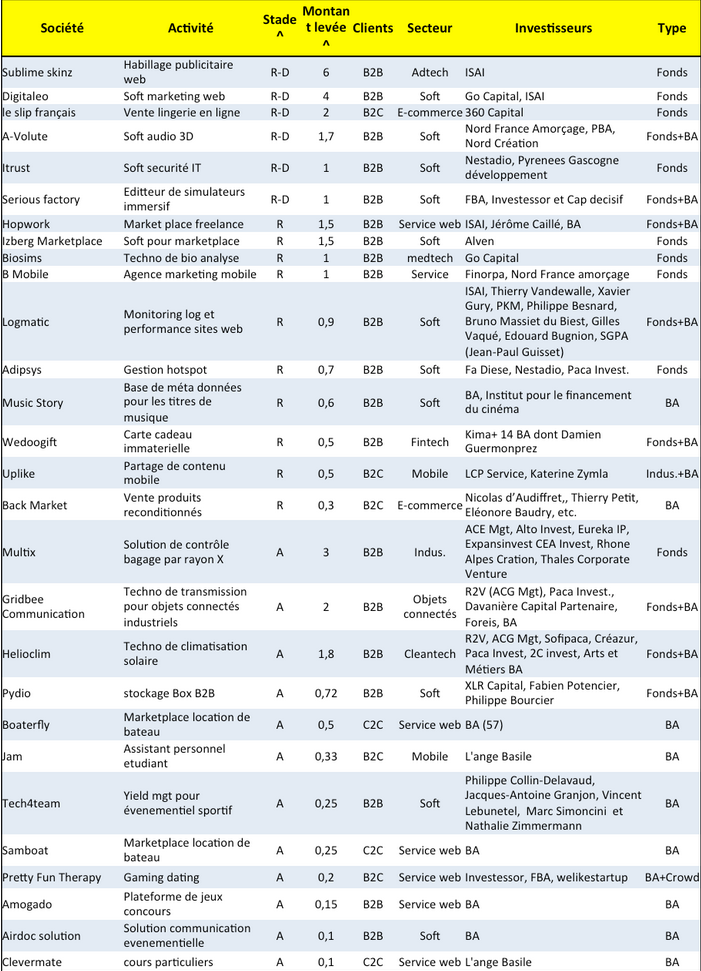

Le Tableau

Nous avons ce mois, 28 deals (voir le scope de l’étude plus bas) pour un montant total de près de 33,6 M€. Le ticket moyen est dans la moyenne : 1,2 M€ (1,2 M€ correspond à la moyenne observée dans ces études sur les 7 derniers mois 2014).

Les sources sont là : Sublime skinz, Digitaleo, le slip français, A-Volute, Itrust, Serious factory, Hopwork, Izberg Marketplace, Biosims, B Mobile, Logmatic, Adipsys, Music Story, Wedoogift, Uplike, Back Market, Multix, Gridbee Communication, Helioclim, Pydio, Boaterfly, Jam, Tech4team, Samboat, Pretty Fun Therapy, Amogado, Airdoc solution, Clevermate.

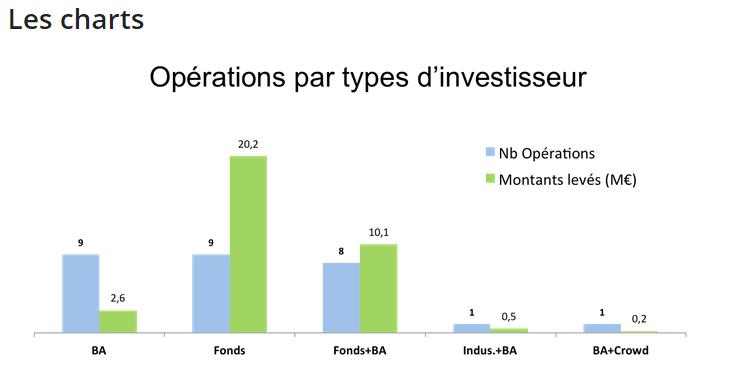

On retrouve une distribution plus classique avec essentiellement les BA et les fonds. Les fonds sont toujours largement présents comme depuis le début de l’année. Le tickets moyen des BA est en baisse par rapport à la moyenne 2014 (établie sur les 7 derniers mois 2014) 0,28 en mai 2015 vs 0,68 en moyenne 2014, et Fonds+BA en baisse aussi 1,26 vs 1,4 et en hausse pour les fonds : 2,24 vs 1,57.

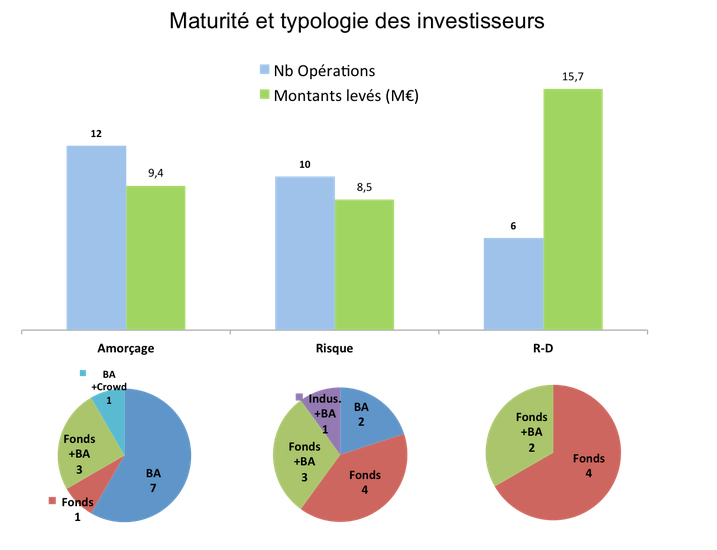

La répartition Amorçage, Risque, Risque-Dev est de 42%, 35%, 23%, on est au dessus de la moyenne en amorçage et un peu en dessous en risque. Dans l’amorçage, les BA sont impliqués dans 91% (comme en avril) des deals au dessus de la moyenne 2014 (69%).

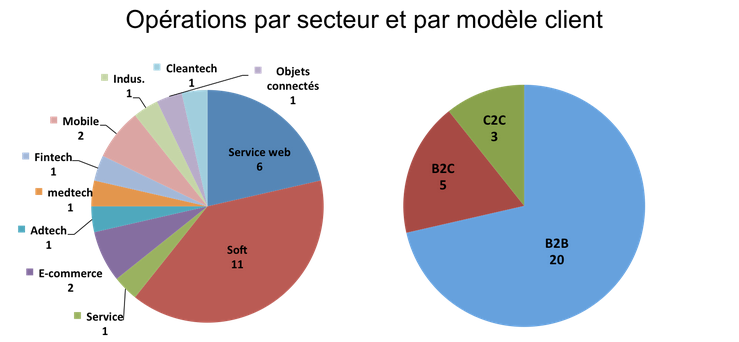

Le B2B est en hausse à 71% et la sharing economy se maintient bien de mois en mois avec 10% des deals.. Le soft et les services web reviennent dans la moyenne à 60%. Le E-commerce confirme son retour de mars et d’avril après 2 mois d’absence en janvier et février 2015.

ISAI fait un très beau mois pour inaugurer son nouveau fonds avec 3 deals. Paca Investissement, le co investisseur du sud est encore très actif, notamment avec ACG Management (ex Viveris) son comparse de marseille. Et nous avons encore un fonds non parisien sur le podium, Nestadio dans lequel rêvent de travailler tous les surfers et kite surfers car à deux pas du fameux spot Kerhilio / Penthièvre. Côté BA, bravo à Investessor encore une fois, à L’Ange Basile (le club BA de science po) et à Femme Business Angel, dont le nom et le concept ne cesseront jamais de m’interpeller je pense.

Scope de l’étude

Analyse subjective des levées de fonds technos et web annoncées en mars 2015. Nous ne sommes pas exhaustifs volontairement : on ne prend en compte que les levées supérieures à 100k€ communiquées dans les média, je n’intègre pas les biotech pures (mais les med-tech si), les levées cap-dev (CA>3M€) et les levées très loin de la techno. Nous nous intéressons quasi exclusivement aux startups françaises. Les levées sont triées par stade d’avancement de la start-up selon la typologie suivante :

- Amorçage : produit en phase de développement, jusqu’au début de sa commercialisation – Lettre A dans le tableau

- Capital risque : début de commercialisation jusqu’à 1 M€ de CA environ – Lettre R dans le tableau

- Capital risque-développement : CA compris entre 1 et 3 M€ – Lettres R-D dans le tableau

Source : http://frenchfunding.fr/